Необходимые для развития бизнеса управленческие отчёты: ОДДС и ОПиУ

Представьте, что вы всегда осведомлены о текущей прибыли компании, доступной сумме для выплаты дивидендов, увеличении расходов и общем объеме наличных средств. Всю эту информацию содержат управленческие отчёты ОДДС и ОПиУ. Давайте разберемся, как их начать вести.

Зачем необходимы отчёты ОДДС и ОПиУ

Эти документы являются ключевыми для мониторинга финансового здоровья компании. Отчёт о движении денежных средств (ОДДС) дает возможность видеть, сколько денег поступает в компанию, источники этих средств и направления их расходования. В отчёте о прибылях и убытках (ОПиУ) отображается чистая прибыль, показатели рентабельности и возможность рассчитать дивиденды. Если компания не получает прибыль, соответственно, дивиденды выплачиваться не будут.

Комбинация этих двух отчётов поможет определить рентабельность бизнеса, его проектов и направлений, а также показать, куда деваются денежные средства. «Без отчёта о движении денег и отчёта о прибылях и убытках у предпринимателя часто бывает только общее представление по бухгалтерии, а не инструмент для принятия управленческих решений. В отчётах можно видеть результаты по отдельным направлениям бизнеса, по группам товаров, ясно понимать, за счёт каких средств функционирует компания — за счёт собственных или кредитных. Теперь рассмотрим каждый отчёт более детально.

Отчёт о движении денежных средств (ОДДС), также известный как кэшфлоу, предоставляет подробную информацию о том, откуда и когда приходят деньги, а также когда и куда они уходят. ОДДС является основой для финансового учета и служит базой для формирования других важных отчетов, включая ОПиУ. В частности, ОДДС позволяет:

- Определить общую сумму денежных средств в компании на конкретную дату.

- Проанализировать различные направления бизнеса и выявить, где расходы наиболее значительны.

- Управлять краткосрочными финансовыми обязательствами, обеспечивая своевременную оплату счетов и избегая кассовых разрывов.

Многим может показаться, что ОДДС схож с книгой учёта доходов и расходов (КУДиР), но ключевое отличие заключается в том, что в ОДДС все денежные потоки организованы по видам деятельности — операционной, инвестиционной и финансовой. Кроме того, каждый вид деятельности детализирован в соответствии с потребностями бизнеса. Это позволяет быстро анализировать структуру расходов, выделяя средства по контрагентам, счетам и клиентам.

Структура ОДДС включает в себя следующие элементы:

- Наличные поступления и расходы.

- Банковские операции.

- Учёт платежей через кассу и кошельки.

- Суммы займов и погашение кредитов.

- Расчеты с иностранными поставщиками в разной валюте.

- Прочие доходы и платежи, такие как оплата услуг, аренда оборудования, закупка материалов.

- НДС, полученный от покупателей и уплаченный поставщикам.

- Стоимость акций, проданных или приобретенных, доходы от инвестиций.

Денежные операции классифицируются в группы или статьи. Например, расходы на различные виды доставки (такси, грузовое такси, курьерская служба) объединяются в статью «Доставка». Такой подход упрощает анализ, позволяя сосредоточиться на 20–30 статьях, а не на обширном потоке операций.

Рекомендуем формировать перечень статей, исходя из их значимости. Например, если доля статьи Канцелярия» составляет менее 1%, я бы не выделяла её отдельно. При необходимости можно объединить такие мелкие статьи в общую группу, например, Прочие административные расходы, и при необходимости анализировать отдельные субстатьи, чтобы отслеживать их динамику и значимость.

Пример разбивки ОДДС по статьям

Для углубленного анализа статьи обычно классифицируют по видам деятельности, что позволяет оценить, какой сектор приносит доходы.

Разделение статей происходит следующим образом:

- Операционные. Здесь учитываются все основные операции, связанные с деятельностью компании, такие как выручка от продаж, платежи по аренде помещений, выплаты заработной платы и т.д.

- Инвестиционные. В эту категорию входят все операции, влияющие на будущее развитие компании. К примеру, это может быть приобретение нового оборудования, сделки по лизингу, проценты, полученные от инвестиций, и другие виды вложений.

- Финансовые. Эта группа включает в себя денежные потоки, связанные с финансированием деятельности компании: привлечение кредитов, внесение средств в капитал, выплаты дивидендов и т.д.

Также статьи можно группировать по направлениям, что особенно актуально, если компания работает на разных рынках или платформах. Это дает дополнительное удобство при анализе и планировании бизнеса.

Продажи на таких платформах как Ozon, Wildberries, в собственном интернет-магазине и оптовые продажи разделены на различные категории. Это позволяет удобно проводить сравнительный анализ между ними.

Составление ОДДС

Отчёт о движении денежных средств можно вести в Excel, Google Sheets или используя специальные программные решения. Существуют два основных метода составления отчёта: прямой и косвенный.

При прямом методе, или методе «сверху вниз», все денежные операции регистрируются по мере их совершения. Например, если зарплата выплачена в сентябре, то и отображается она в отчёте за сентябрь.

Косвенный метод, или метод «снизу вверх», основывается на данных из других отчётов, таких как ОПиУ и баланс. Этот метод применяется реже и используется для быстрой подготовки ОДДС на основе уже существующей финансовой информации. Он позволяет получить общий обзор финансов в большом масштабе, но для детального анализа лучше использовать прямой метод, как считает Ирина Пермякова.

Обычно ОДДС составляется на основе фактически совершенных операций: прошла оплата — она отражается в отчёте. Таким образом, фиксируются все денежные движения по всем счетам и картам компании.

Процесс составления отчёта включает следующие шаги:

- Создайте категории операций. Определите, какие категории доходов и расходов присутствуют в вашем бизнесе, и зафиксируйте их в таблице.

- Каждой категории присвойте определённый вид деятельности: финансовый, инвестиционный или операционный.

- Установите правила, по которым операция будет классифицироваться в соответствующую категорию. Эти правила можно разработать самостоятельно или поручить их формулировку финансовому директору.

- Распределите операции за последний месяц по соответствующим категориям. В дальнейшем заполняйте отчёт один или несколько раз в неделю в зависимости от особенностей вашего бизнеса.

Примерный список статей включает в себя такие пункты, как технические операции, которые относятся к переводам между собственными счетами компании и не влияют на финансовый результат.

«Для начала работы над отчётом рекомендую вносить данные минимум за один месяц. В дальнейшем, в зависимости от потребностей вашего бизнеса, обновляйте отчёт ежедневно или еженедельно», — советует Ирина Пермякова, финансовый директор.

Как проводить анализ ОДДС

Когда операции уже распределены по статьям и видам деятельности, можно приступить к анализу отчёта. Это даст возможность выявить, на что именно компания тратит большую часть своих средств. Для более объективного анализа рекомендуется рассматривать периоды не менее 6 месяцев, так как данные за более короткий срок могут быть искажены из-за временных колебаний.

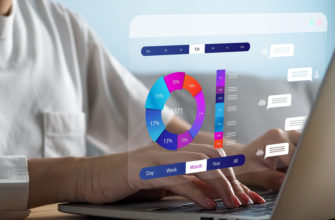

В качестве примера рассмотрим динамику расходов по различным статьям, используя сервис для автоматизации управленческого учёта «Финтабло». На представленном графике в сервисе хорошо видно, что наибольшие затраты компании связаны с закупкой сырья.

Давайте проанализируем отчёт в «Финтабло», основываясь на данных об операционном виде деятельности за последние три месяца.

Из отчёта следует, что денежные потоки уменьшились в апреле и продолжили сокращаться в мае. Далее стоит проанализировать, в каких именно направлениях произошло это снижение.

Доходы от маркетплейсов и онлайн-продаж уменьшились, в то время как оптовые продажи показали рост. Давайте также рассмотрим движение расходов. В апреле объем поступлений оказался ниже объема расходов, что привело к финансовым убыткам компании. Проведем анализ финансовых операций за этот месяц.

Расходы компании уменьшились, что может указывать на сокращение объемов производства. Для дальнейшего анализа детализируем статьи расходов и выясним, по каким из них были совершены наибольшие траты.

Расходы на заработную плату оказались выше обычных, что, вероятно, связано с процессом найма новых сотрудников. Обычно анализ отчёта проводят раз в месяц. Кроме того, рекомендуется составлять бюджет денежных потоков перед началом месяца, планируя ожидаемые поступления и расходы, а в конце отчётного периода важно анализировать оставшиеся средства на счетах.

Анализ остатков на счетах в динамике помогает увидеть изменения в финансовом состоянии компании. Например, снижение поступлений приводит к уменьшению денежных средств. Рост остатков с месяца в месяц указывает на стабильность, в то время как их уменьшение требует дополнительного внимания.

Отчёт о прибылях и убытках (ОПиУ)

Иногда этот отчёт называют отчетом о прибылях и убытках (P&L, Profit & Loss). В отличие от ОДДС, который фиксирует движение денежных средств, ОПиУ позволяет оценить:

- Сколько прибыли заработала компания;

- Насколько рентабелен бизнес;

- Какая сумма может быть изъята без риска убытков.

Так, ОПиУ служит для оценки финансового результата деятельности предприятия.

Структура ОПиУ

Отчет начинается с указания общей выручки, затем последовательно вычитаются расходы: производственные, административные, коммерческие и налоговые. В результате получается чистая прибыль.

- Чистая прибыль = Выручка — Все расходы

Выручка

Это сумма денег, которую компания заработала за определенный период. Выручка рассчитывается исходя из выполненных обязательств. Предоплата в этот показатель не включается, в отличие от сумм за выполненные проекты или продажи товаров. Анализируя отчёт за несколько месяцев, можно отследить динамику выручки и определить, увеличивается ли она или снижается, а также проследить доходы по отдельным направлениям бизнеса.

Выручка и расходы в отчёте о прибылях и убытках

Расходы

Для анализа эффективности расходы категоризируются по типам, что позволяет оценивать результаты деятельности по различным направлениям.

Производственные расходы

Включают все затраты, связанные с производством товаров или услуг компании: заработная плата производственного персонала, себестоимость продукции, аренда производственных помещений и оборудования, затраты на электроэнергию.

Косвенные расходы

Эти расходы не связаны напрямую с производством товаров или услуг. Они делятся на:

- Административные расходы: расходы на управление и обслуживание компании, включающие зарплаты управленческого персонала, бухгалтерии, административных работников, а также аренду офисных помещений и расходы на командировки.

- Коммерческие расходы: затраты, связанные с привлечением новых клиентов, включая расходы на маркетинг, отдел продаж, команду маркетологов.

Расходы ниже EBITDA

К этой категории относятся амортизация, проценты по кредитам и другие аналогичные расходы, которые учитываются после вычета всех операционных и косвенных затрат.

Чтобы определить величину прибыли, мы вычитаем из выручки все расходы. Каждый тип расходов можно анализировать как в абсолютных значениях — непосредственно в суммах, так и в относительных — по отношению к прибыли.

Например, на представленном ниже скриншоте видно, что косвенные расходы увеличились в IV квартале с 376 тысяч до 585 тысяч. Несмотря на это, также наблюдается рост рентабельности по операционной прибыли. Это свидетельствует о том, что увеличение расходов способствовало росту доходов.

Рост расходов сопровождался увеличением рентабельности, что может указывать на то, что компания привлекла руководителя, который начал более эффективно использовать ресурсы.

Как составлять отчёт о прибылях и убытках (ОПиУ)

Отчёт о прибылях и убытках формируется на основе данных из других отчетов, в том числе из Отчета о движении денежных средств (ОДДС), а также из отчетов по обязательствам, заработной плате, налогам и прочем. В ОПиУ могут быть статьи, пересекающиеся со статьями ОДДС.

Этапы составления ОПиУ:

- Сбор данных о доходах и расходах из всех доступных источников, включая цифровую бухгалтерию, отчёты отдела продаж, выписки с расчетных счетов, данные эквайринга и другое.

- Формирование справочника статей расходов и доходов, каждой статье присваивается тип (выручка или вид расходов) и указывается источник данных.

- Определение направления для статей, если бизнес имеет несколько направлений деятельности, например, опт, розница, услуги.

- Административные и коммерческие расходы не привязываются к конкретному направлению, так как они распределяются по всей деятельности компании, включая такие статьи, как аренда офиса или зарплата административного персонала.

- Внесение данных по каждой статье за отчетный месяц.

«В компании обычно есть данные о продажах, которые могут храниться в Excel или CRM-системе. Также доступна информация о расходах, таких как закупка сырья и материалов, выплаты зарплат и другие. Сведения о произведенных платежах можно собрать по выпискам с расчетных счетов. Эти данные послужат основой для ОПиУ», — поясняет Ирина Пермякова, финансовый директор.

Если отчёт составляется в рамках системы автоматизации финансового учета, важно настроить автоматическую передачу данных из других отчетов в ОПиУ.

Пример формирования справочника статей в ОПиУ в таблице

Пример составления ОПиУ в таблице: Все расходы следует вносить с отрицательным знаком, а выручку — с положительным.

Как анализировать ОПиУ

Освещаем несколько ключевых показателей, которые требуют особого внимания при анализе.

Рентабельность по чистой прибыли

Чистая прибыль является основным индикатором, отражающим итоговый финансовый результат деятельности компании. Однако, взятая изолированно, прибыль не всегда информативна с точки зрения аналитики.

Пример: если владелец компании решает участвовать в акции и значительно снижает цены, рентабельность в процентных показателях может упасть. Однако, благодаря увеличению объемов продаж, общая сумма прибыли в абсолютных значениях может возрасти. Это демонстрирует эффект от роста объемов реализации товаров или услуг.

Пример анализа прибыльности: Скриншот показывает, что в апреле выручка упала ниже обычного уровня, в результате чего компания понесла убыток в размере 47 000 рублей.

Прибыль на сотрудника

Каждое новое наймаемое лицо в компании должно способствовать росту прибыли. Неотслеживание этой взаимосвязи может привести к тому, что компания окажется в стагнации или даже потеряет в прибыльности из-за увеличения затрат на заработную плату.

Заработная плата является инвестицией в развитие компании наравне с другими расходами. Если эффективность каждого вложенного в сотрудника рубля начинает снижаться, или каждый сотрудник приносит меньше выручки и чистой прибыли, такие инвестиции могут оказаться неоправданными. Однако это не всегда так. Например, при запуске нового направления в бизнесе показатель прибыли на сотрудника изначально может быть низким, но со временем должен увеличиваться.

Отмечено, что во втором квартале 2022 года произошло снижение выручки и прибыли на сотрудника, что частично объясняется увеличением численности персонала.

Доли расходов в выручке

Изучая отчеты за предыдущие месяцы, обратите внимание на долю производственных, административных и коммерческих расходов в общей выручке.

Производственные расходы обычно увеличиваются пропорционально выручке, однако важно следить за тем, чтобы их доля в выручке не росла. Увеличение этой доли может быть связано с такими факторами, как брак продукции, простои или неэффективное использование ресурсов.

Рост доли административных расходов может указывать на потенциальные издержки на ненужные элементы, такие как дорогие офисные помещения, расходы на такси или бонусы для руководства. Важно установить процентный порог для таких расходов, превышение которого недопустимо.

На графике заметно, что доля производственных расходов у компании сначала значительно увеличилась, а затем вернулась к нормальным значениям. Такой скачок может быть обусловлен увеличением объема произведенной продукции при неизменных объемах продаж.

Ошибки при составлении финансовых отчетов:

- Перегруженность справочника статей в ОДДС и ОПиУ. Слишком много статей может усложнить навигацию по отчетам. Не стоит выделять отдельную статью для трат, составляющих менее 1% от общих расходов. Лучше объединять их в обобщенные группы, например, расходы на канцелярские товары и доставку воды можно сгруппировать в «Офисные расходники».

- Отсутствие аналитики по видам продукции, направлениям, группам товаров и услуг. При составлении отчета необходимо делать группировки по релевантным параметрам.

- Нерегулярное заполнение ОПиУ и ОДДС. Важно не только заполнять отчеты по мере вспоминания, но и установить четкий регламент их заполнения, назначив ответственного, например, финансового директора или менеджера.

- Неясное название статей. Названия статей должны четко отражать их содержание. Например, статья с названием «Васнецов основное» может быть непонятна, в то время как «Офисные расходники» будет понятна даже новому сотруднику.

- Непонимание собственником основ отчетности. Хотя предприниматель не обязан знать все тонкости бухгалтерского учета, критически важно разбираться в основных показателях отчетов, таких как рентабельность по чистой прибыли, динамика расходов и доходов, выручка и прибыль на сотрудника.